Ааа! Залил ноутбук водой (чаем), что делать?

Ааа! Залил ноутбук водой (чаем), что делать? Доброго дня всем!

Доброго дня всем!

Довольно часто в повседневной жизни нам приходиться переводить деньги на различные счета, например, что-то оплатить, перекинуть деньги в другой банк, заплатить по кредиту и т.д.

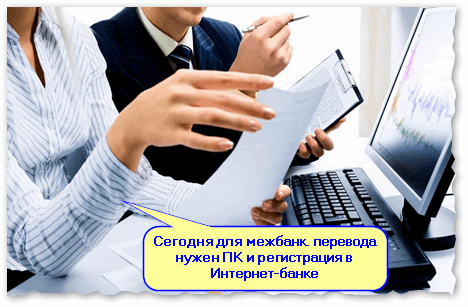

Можно, конечно, сходить в банк, попросить оператора, и она выполнит эту задачу, а можно самостоятельно за 5-10 минут сидя за ПК выполнить это (и сэкономить средства, т.к. онлайн-услуги дешевле, чем через банковского работника). 👌

Да и вообще, к сожалению, в последнее время дела с банками в нашей стране идут не очень... То один закроют, то другой, тут впору задуматься о том, чтобы раскидать средства в 2-3 банка, чтобы совсем не остаться без денег (пока там страховка выплатит... ☺). А межбанк. переводы в онлайн-режиме — позволяют очень быстро это делать!

Собственно, эта статья и будет о межбанковском переводе (или, как его коротко называют, "межбанк"): т.е. переводе со счета в одном банке по реквизитам (номер счета, БИК, ФИО, ИНН и пр.) на счет в другом банке. Я знаю, что многих пугают все эти реквизиты и формулировки, но в этой статье постараюсь объяснить всё просто, насколько это возможно...

👉 Важно!

Не так давно в нашей стране (с 01.2020г.) стала действовать СБП (система быстрых платежей). Это быстрый межбанковский перевод по номеру телефона.

Более подробно о том, как перевести деньги по номеру телефона через СБП можете узнать по приведенной ссылке.

*

Как перевести деньги со счета в одном банке на счет в другом

Статью распишу в порядке самых популярных вопросов, которые задают по этой теме. Думаю, так проще будет со всем разобраться...

❶

Какие преимущества и недостатки у межбанковского перевода?

Плюсы:

- межбанковский перевод идет через Центробанк, а это все-таки высокая надежность: ничего нигде не потеряется и не будет украдено (т.е. банк, с которого переводят средства, отправляет их сначала в Центробанк, а тот уже переправляет в банк получателя, а уже тот, если все в порядке с реквизитами — зачисляет их на конкретный счет). Т.е. это гораздо безопаснее (особенно при больших суммах), чем самостоятельно нести деньги в другой банк (или пользоваться альтернативными возможностями перевода средств);

- Если вы перепутаете реквизиты при отправке, то просто банк получателя вернет деньги назад — в банк отправителю (вернувшиеся деньги поступят на счет, с которого были списаны, на все про все в этом случае может уйти до 5 рабочих дней). При переводе с карты на карту — если вы перепутаете номер карты, деньги автоматически уже не вернутся;

- можно отправить практически ничем не ограниченные суммы (в несколько миллионов). При переводе же с карты на карту — есть лимиты, обычно 75000 руб. за 1 перевод;

- выполнить перевод можно из любого банка в любой банк (в нашей стране). Кроме этого, почти у всех банков эта функция доступна в Интернет-банке;

- это конфиденциально, о переводе никто не узнает (разумеется, кроме банков и некоторых наших органов).

Про межбанк...

Минусы:

- нельзя точно предсказать скорость перевода: он может дойти за 1 час (если перевод сделан в рабочий день, и вы удачно попали в банковский "рейс"), а может идти до 5 рабочих дней! (кстати, тоже самое справедливо и для карт — на некоторые из них перевод также зачисляется несколько суток. Из опыта скажу, что, обычно, на карты Visa переводы доходят значительно быстрее, чем на MasterCard)

- в некоторых банках высокие комиссии 1-2% (правда, при переводе с карты на карту — комиссия может быть еще выше - до 3%). Сразу отмечу, обычно, в комиссиях банка предусмотрена максимальная сумма: т.е. 1% за перевод, но не более 1000 руб. Т.е. если вы переводите 100 000 руб. вы заплатите комиссию в 1000 руб., если переводите 500 000 руб. - все равно заплатите комиссию в 1000 руб.

*

❷

Может быть лучше воспользоваться переводом с карты на карту?

Здесь все зависит от суммы перевода и тарифов вашего банка. В некоторых случаях, выгоден перевод с карты на карту, в других - межбанк. Что касается сроков перевода — то здесь сказать, какой перевод дойдет быстрее — сложно (поэтому, это в расчет не беру).

Например, в Сбербанке сейчас за межбанковский перевод берут 1% от суммы (в Интернет-банке), но не более 1500 руб.; в Русском Стандарте за межбанк - 10 руб. (вне зависимости от суммы). Разница на лицо?!

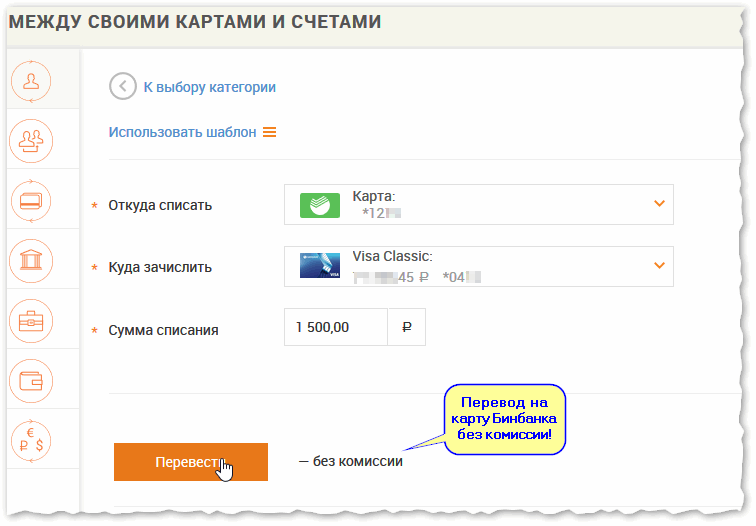

Что касается перевода с карты на карту — то здесь тарифы доходят до 3% (где можно сделать перевод: различные сервисы в сети, банкоматы, интернет-банк). Однако, у некоторых банков, особенно в последнее время, есть заманчивая штука: пополнить карту через их Интернет-банк можно без комиссии!

Например, я пользуюсь картой от Бинбанка, которую можно пополнить без комиссии практически с любой другой карты банка. Обратите внимание на скрин снизу. Кстати, подобные услуги и у других многих банков: ВТБ, Альфа-Банк, Русский Стандарт, Тиньков и пр. (это не реклама конкретных банков, просто мой взгляд со стороны. Хотя я бы не отказался от благодарности от них, но эти банкиры никогда не поблагодарят ☺).

Важно! Некоторые банки, выпустившие вашу карту (их называют эмитентами), могут списывать свою комиссию при переводах с нее.

Поэтому, при переводах с карты на карту, чтобы убедиться, сколько времени будет идти ваш перевод, и какую комиссию в итоге спишут - попробуйте для начала осуществить перевод на небольшую сумму в 100-200 руб.

Пример перевода с карты Сбербанка на карту Бинбанка

Что касается сумм, то обычно при переводах с карты на карту есть лимит — 75 000 руб. (и не более 10-15 переводов в сутки, или в месяц. У каждого банка свои лимиты, но в среднем, примерно так).

Подводя итог

В одном случае может быть выгоден межбанк, в другом — перевод с карты на карту. Чтобы было проще понять, приведу два показательных примера:

- вам нужно перевести 50 000 руб. со Сбербанка в Бинбанк. Если переводить через межбанковский перевод - вы заплатите комиссию в размере 500 руб., при переводе с карты на карту - комиссия будет 0 руб. (если это сделать через Интернет-банк карты получателя). Очевидно, что второй способ более выгоден;

- вам нужно перевести 700 000 руб. в другой банк. Очевидно, что лимиты на перевод с карты на карту - не позволят вам перевести всю сумму, и в этом случае - быстрее и надежнее будет воспользоваться межбанком.

*

❸

Что нужно для такого перевода, где узнать эти реквизиты, и что они обозначают?

Чтобы выполнить межбанковский перевод, нужно знать:

- ФИО того, кому вы хотите перевести средства (подчеркиваю, не просто как зовут, а именно до буквы правильное написание, как в паспорте. Ошибка в одной букве — 100% возврат перевода). Если переводите организации (а не физ. лицу) — то полное название организации, так, как она зарегистрирована (обычно, организациям платят по договорам, в которых всегда указываются полные реквизиты);

- номер счета (важно! Номер счета — это не номер карты!). Представляет он из себя 20-значную последовательность цифр, начинается обычный счет на "408" или на "423" (если это счет вклада);

Банковская карта QIWI (пример номера счета)

- БИК — у каждого банка он свой (это как уникальный идентификатор). Представляет из себя 9-значную последовательность цифр. После ввода БИК, обычно, автоматически проставляется название банка, в который вы делаете перевод;

- ИНН — далеко не всегда требуется (причем, если переводите физ. лицу - графу можно забить нулями или вообще в ней ничего не писать);

- КПП (код постановки на учет) — требуется очень редко, и только при переводе юридическому лицу.

Реквизиты можно узнать:

- у банковского работника, где вы заводили счет или карту;

- реквизиты в большинстве случаев есть в договоре с банком на обслуживание. Нередко, когда вы заводите даже обычную пластиковую карту, банковский работник, на всякий случай, вкладывает в договор листок со всеми реквизитами;

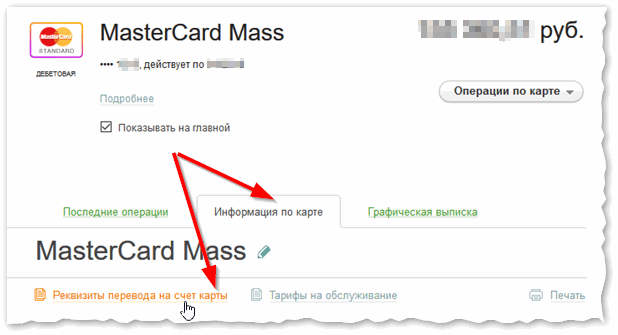

- в Интернет-банке (например, в Сбербанк-онлайн достаточно открыть раздел "Карты" или "Вклады и счета", выбрать нужную карту/счет, и во вкладке информации по ней щелкнуть по ссылке "Реквизиты для перевода").

Реквизиты для перевода // Сбербанк-онлайн

- по горячему телефону в вашем банке.

*

👉 Справочная статья!

Как пользоваться Сбербанк-онлайн: регистрация, открытие вклада, перевод денег, оплата ЖКХ, мобильного телефона, подключение "Спасибо" и копилки

*

❹

Как отправить межбанковский перевод в Сбербанк-онлайн?

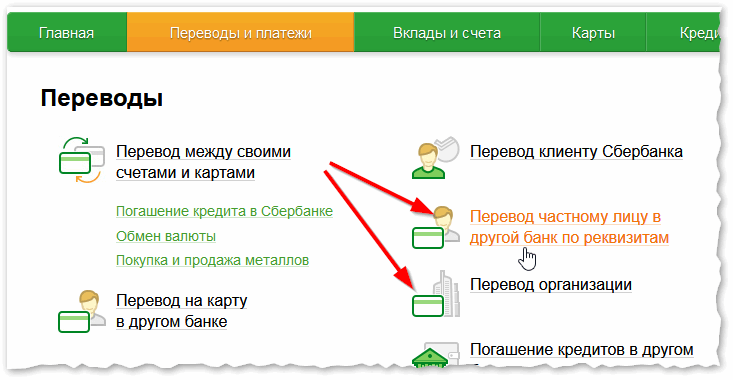

Покажу на примере того же Сбербанка (ввиду его популярности...). Для начала необходимо открыть Интернет-банк, вкладку "Переводы и платежи" (если вы не знаете, как в нем зарегистрироваться - см. ссылку, приведенную выше. В той статье рассказаны все азы по работе со Сбербанком-онлайн).

Далее нужно выбрать либо "Перевод частному лицу... по реквизитам", либо "Перевод организации". В своем примере ниже, я просто переведу деньги со своего счета Сбербанка на счет в другом банке.

Кстати, если тот, кому вы переводите, тоже является клиентом Сбербанка - то перевод средств проходит куда проще и быстрее (в этом случае кликните ссылку "Перевод клиенту Сбербанка"). Вам достаточно знать только номер его карты или номер телефона.

Сбербанк-онлайн - перевод частному лицу

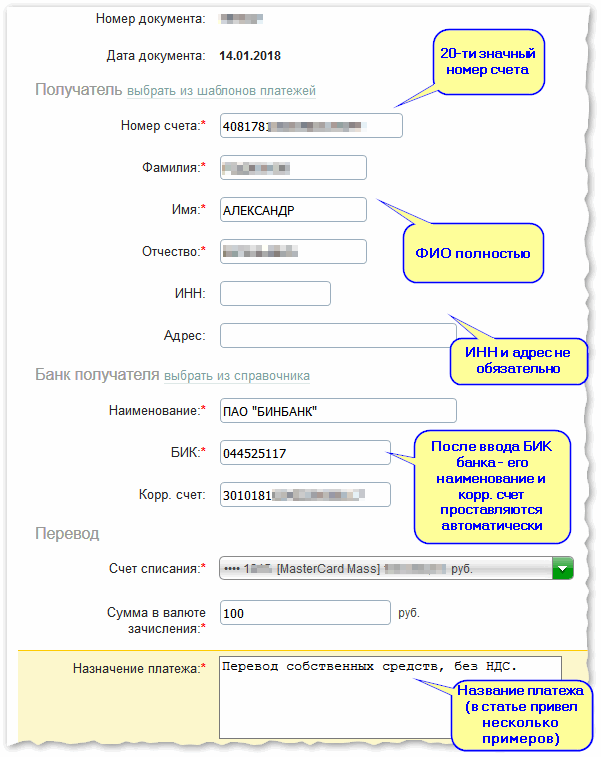

Должно появится окно с кучей граф, которые нужно заполнить. Если делаете перевод первый раз - разбегаются глаза... ☺

Для начала указываем ФИО, и номер счета. Далее БИК банка (корр. счет и наименование банка должно подставиться автоматически (так делается, по-моему, во всех банках)), указываете сумму и карту/счет списания (с которого будет списана сумма перевода).

И последнее, указываете примечание к переводу, и подтверждаете перевод. Про примечание пару строк ниже...

Сбербанк-онлайн - заполнение реквизитов для межбанк. перевода

В примечание необходимо указывать цель вашего перевода. Здесь недопустимы какие-либо надуманные фантазии (например, "спасибо за пиво"). Чаще всего, следует указать следующее:

- "перевод собственных средств, без НДС" - это, если вы переводите свои деньги на счет в другой банк;

- "в счет оплаты по договору №XX/X. НДС не облагается" - это, например, при оплате каких-то услуг по договору (обычно, при переводе организации или юр. лицу);

- "Частный перевод, НДС не облагается" - если просто переводите деньги частному лицу (возвращаете долг, скажем). Можно заменить на "Материальная помощь".

❺

Подводя итоги. Что важно и что запомнить

- для перевода нужно знать: ФИО (или название организации), номер счета, БИК банка (в некоторых случаях ИНН и КПП);

- номер счета - это не номер карты!

- в некоторых банках межбанк не возможен с карточного счета. Для его выполнения необходимо сначала открыть "текущий счет", затем, например, перевести на него деньги со своего карточного счета, а уж после - выполнять перевод (пример, Траст-банк);

- номер счета представляет собой последовательность 20-ти цифр, начинается на 408 или 423 (актуально для России);

- срок перевода от 1 часа до 5 суток! Все зависит от банка отправителя и банка получателя — все работают по-разному... Чаще всего деньги поступают на следующий рабочий день. Например, вы сделали перевод в субботу - вероятно, деньги поступят на счет в понедельник (но могут и в пятницу!);

- если вы ошиблись в каких-то реквизитах, то в течении 5 рабочих дней деньги должны вернуться на счет отправителя;

- если вы хотите отменить межбанк — то это можно сделать лишь в некоторых случаях, когда деньги еще не ушли из банка отправителя (если ушли - то отмена невозможна). Поэтому, прежде чем отправлять куда-то и кому-то, "семь раз отмерьте"...;

- межбанк безопасен, достаточно быстр, его регулирует Центробанк, позволяет отправить деньги в любую точку страны и в любое отделение банка. Деньги в пути не потеряются, их никто не украдет, и вообще, вероятность каких-либо проблем — минимальна (по сравнению со всеми остальными типами платежей).

*

На этом сегодня всё. Конструктивные дополнения приветствуются.

Удачи!

👣

Первая публикация: 15.01.2018

Корректировка: 10.02.2020

Другие записи:

Если с карты почта банка был сделан перевод на карту в другой банк виза, но деньги так и не поступили, что нужно делать? А ехать в Банк нет возможности. Да и клиент банка пожилой человек. Посоветуйте, как узнать, что перевод не затерялся?

1) Перевод может идти до 5 раб. дней (прошли они?). Зависит от банков (лично почта банком не пользовался, не знаю как у них там и что...) ).

).

2) Воспользоваться поддержкой (сейчас в каждом банке по телефону можно узнать ооочень многое